※本記事の内容は一般的な情報提供のみを目的にして作成されています。法務、税務、会計等に関する専門的な助言が必要な場合には、必ず適切な専門家にご相談ください。

インボイス制度(適格請求書等保存方式)は、消費税の仕入税額控除の新しい方式です。導入の背景には、2019年に消費税率が10%に引き上げられた際に食料品などに対しては8%の軽減税率が適応されたことで、商品や取引の消費税額を正確に把握するのが難しくなったことが挙げられます。

取引の透明性を向上させる目的で、インボイス制度は導入されることになりました。この記事では、免税事業者として消費税の支払いを行ってこなかった飲食店にも大きな影響を与えるインボイス制度について解説します。また、インボイス制度対応を含め飲食店の業務効率化におすすめのサービスについても記事後半で紹介しています。

目次

- インボイス制度とは

- インボイス(適格請求書)とは

- 免税事業者への影響

- インボイスを交付するために必要なこと

- インボイス制度が導入される背景

- インボイス制度による飲食店への影響

・仕入れ

・顧客対応

・経理業務

・消費税の納付

-簡易課税

-原則課税 - 飲食店がすべきインボイス制度開始前の準備とは?

・1.適格請求書発行事業者の登録申請をする

・2.レシートの記載事項を適格簡易請求書に合わせる

・3.インボイス制度に対応したシステムを導入する

・4. クラウド請求サービスを利用する - 飲食店の業務効率化にはSquare!

・Square POSレジ

・キャッシュレス決済

・Square 請求書

インボイス制度とは

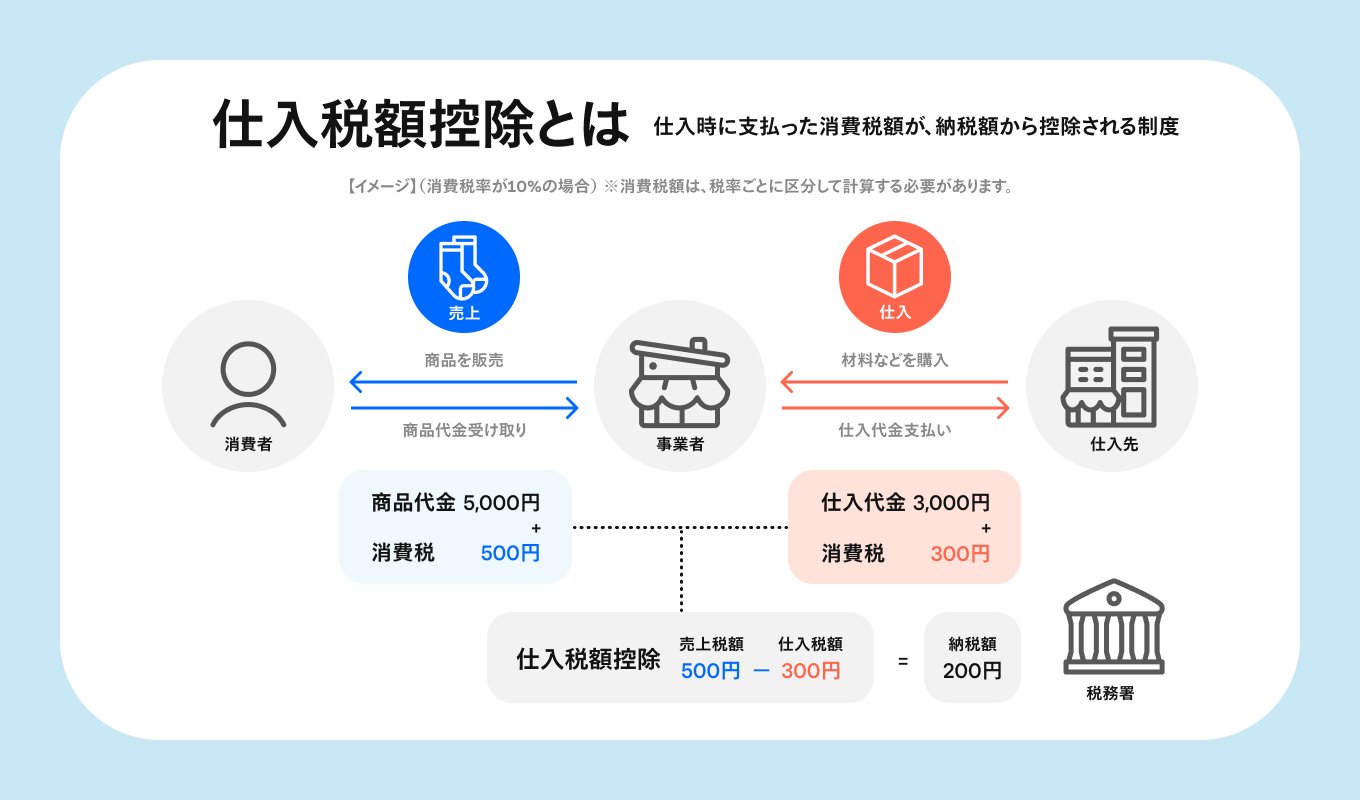

インボイス制度は、消費税の仕入税額控除の仕組みです。2023年10月1日の制度開始後は、「インボイス(適格請求書)」の交付または保存が求められます。このインボイスを交付できるのは「適格請求書発行事業者」だけです。また、適格請求書発行事業者が交付するインボイスを保存することが、「仕入税額控除」の要件となります。

インボイス(適格請求書)とは

インボイス(適格請求書)は、「売手から買手に対して正確な適用税率や消費税額等を伝えるための手段」と定義されています。具体的には、登録番号や適用税率など一定の記載事項を満たした請求書のことを指します。

インボイスを交付できるのは、適格請求書発行事業者のみです。この適格請求書発行事業者になるには、課税事業者であることが条件となります。加えて、税務署に適格請求書発行事業者の登録申請手続きが必要となります。

免税事業者はインボイスを交付することができないので、インボイスを交付するためには管轄の税務署で「消費税課税事業者選択届出書」を提出し、課税事業者としての登録手続きを行う必要があります。2029年まで6年間の経過措置はあるものの、仕入税額控除の適用を受けたい事業者は、適格請求書を交付できない免税事業者を避け、課税事業者との取引を優先させるようになる可能性があります。

免税事業者への影響

これまで「基準期間における課税売上高が1,000万円以下であること」「特定期間における課税売上高が1,000万円を超えていないこと」を同時に満たし、消費税の支払い義務を免除されていた免税事業者は、インボイス(適格請求書)を交付することができません。

個人経営の飲食店などでは、課税売上高が1,000万円以下であることを理由に「消費税の免税事業者」として消費税の納付を免除されている場合も少なくないでしょう。そのような飲食店も、インボイス制度の開始に伴い、課税事業者への登録が必要になる場合があります。

具体的には、会計時に発行するレシートや領収書を、お客さまが仕入税額控除を受けるためにインボイスとして保存することが考えられます。たとえば、立ち食いそば店や喫茶店など、一般消費者の利用が多く、領収書を求められるケースが少ない営業形態であれば課税事業者にならなくても大きな影響はないかもしれません。しかし、仕出し弁当をオフィスに届けていたり、接待で利用されることもあったりするような、法人の利用が多い飲食店では、「この店はインボイスを交付しないから、今後はほかの店を接待に使おう」と他店に流れてしまう可能性があります。

インボイスを交付するために必要なこと

年間の課税売上高が1,000万円以上の課税事業者も、1,000万円以下の免税事業者も、インボイスを交付するには、税務署に登録申請書を提出して「適格請求書発行事業者」になる必要があります。

2023年10月1日の制度開始と同時にインボイスを交付するには、2023年3月31日までに登録申請書を税務署に提出する必要がありますが、2022年12月の閣議決定により、4月1日以降に提出をしても事情を問わずに受け付けてくれるようです。ただし、登録申請書を提出されてから登録通知までに一定の期間がかかりますので、早めの申請をおすすめします。また、申請はしたものの10月1日の時点で登録通知が届いていない場合は、国税庁のページを参考に対応してください。

登録通知までの期間(2023年8月時点)

- e-Tax提出の場合 約1カ月

- 書面提出の場合 約2カ月

提出した登録申請書に誤りがある場合は、内容の確認などが必要となるため登録通知までにさらに時間がかかることもあるので、注意が必要です。

参考:登録申請書の提出後、公表サイトに掲載されるまでどのくらいかかりますか(インボイス制度 適格請求書発行事業者公表サイト)

インボイス制度が導入される背景

2019年10月1日に消費税率が10%に引き上げられた際、酒類や外食を除く飲食料品や週に2回以上発行される新聞には8%の軽減税率が適用されました。10%と8%の複数税率ができたことによって、取引の合計金額だけでは税額を正確に把握するのが難しくなったため、税額を明確に区分した上で記録を残すこと、そして仕入れと販売における不正やミスを防止する目的から、インボイス制度が導入されることになりました。

インボイス制度による飲食店への影響

インボイス制度が導入されることによって、飲食店が受ける影響にはどのようなことが挙げられるでしょうか。

仕入れ

飲食店の中には、農家から直接野菜を仕入れたり、個人経営の鮮魚店や肉屋から食材を購入したりしている場合もあるかもしれません。仕入先が適格請求書発行事業者でないと、仕入税額控除を受けることができなくなるので、注意が必要です。

たとえば、個人商店の八百屋から1,080円(消費税80円)で仕入れた野菜をサラダにして店内でお客さまに2,200円(消費税200円)で提供するとします。仕入れ先の八百屋が適格請求書発行事業者の場合は、お客さまから預かっている200円の消費税から八百屋に支払った80円を差し引いて、120円を納めることになります。しかし、八百屋が適格請求書発行事業者でない場合は、仕入税額控除を受けることができないので、お客さまから預かっている200円を納税する必要があります。

単純に支払う消費税額だけを考えれば、適格請求書発行事業者とそうでない事業者のどちらから仕入れた方がよいかは、一目瞭然といえるでしょう。インボイス制度開始後は、仕入税額控除を受けるにあたり適格請求書の保存が必要となるため、食材などの仕入先が適格請求書発行事業者であるか確認する必要があります。

ただし、インボイス制度開始後6年間は経過措置が設定されているので、取引先が免税事業者であっても下記の期間は一定の割合で仕入税額控除を受けることができます。6年間の経過措置期間中は、2段階に分けて控除額が変わります。

- 2023年10月1日から2026年9月30日 免税事業者からの仕入れにつき80%控除可能

- 2026年10月1日から2029年9月30日 免税事業者からの仕入れにつき50%控除可能

- 2029年10月1日以降 控除なし

顧客対応

お客さまの大半が一般消費者で領収書の発行を求めないような場合は、適格請求書発行事業者になっていなくても影響は少ないかもしれません。しかし、接待などで利用する法人のお客さまが多い場合は、インボイスを交付できないと、他の店へ流れてしまう可能性もあります。

たとえば、個人経営の居酒屋で合計11,000円分(消費税額1,000円)の飲食を行い、その金額を経費として計上したいA社があるとします。居酒屋が適格請求書発行事業者でインボイスを交付していれば、A社は1,000円の仕入税額控除を受けることができます。しかし居酒屋が適格請求書発行事業者ではない場合、A社は1,000円の消費税を負担しなくてはなりません。

居酒屋が交付する領収書がインボイスであるか否かで法人としての経費負担が変わるとなると「今後はインボイスを交付できるところにしよう」と、せっかくの大口顧客が離れていってしまう可能性もあります。現在、免税事業者として消費税の納付を免除されている飲食店は、今後適格請求書発行事業者への変更も視野に入れ、対応を慎重に検討する必要があります。

経理業務

インボイス制度開始後は、経理の事務作業が煩雑になることが懸念されます。仕入税額控除を受けるには、インボイスの保存だけでなく帳簿の保存も必要です。保存期間は、個人事業主、法人問わず7年間となっています。また、受け取る請求書に関しても、インボイスかそうでない請求書かをチェックする手間と時間がかかります。すでに導入している会計システムがインボイス制度に未対応の場合は、システムを改修するか、新しくシステムの導入を検討することも必要でしょう。

消費税の納付

免税事業者だった飲食店が、インボイス制度をきっかけに課税事業者になった場合、消費税の申告と納税が発生します。免税事業者であればお客さまから受け取っていた消費税をそのまま売り上げにすることができていたわけですが、課税事業者となるとその金額を税金として収めることになります。消費税の計算方法には「簡易課税」と「原則課税」があります。それぞれの計算方法は、以下のようになります。

簡易課税

課税売上にかかる消費税額 − 課税売上にかかる消費税額 × みなし仕入率=納付税額

で計算されます。みなし仕入率は事業の業種ごとに変わります。みなし仕入率が事業の業種ごとで違うのは、事業の内容次第で売り上げに対する仕入率が変動するためです。飲食店は第4種事業に分類され、みなし仕入率は60%となっています。

簡易課税は、売り上げにかかる消費税額とみなし仕入率さえ分かれば、簡単に納税額を計算できるというメリットがあります。仕入れ時にかかった消費税を計算する作業などが必要ではなくなるので、経理の業務負担が軽くなるといえるでしょう。インボイス制度によってさまざまな業務が変更を余儀なくされるなか、経理の負担を減らせる点は大きな利点です。

ただし、簡易課税を適用するためには、個人事業者は前々年、法人は前々事業年度の基準期間の課税売上高が5,000万円以下であることと、「消費税簡易課税制度選択届出書」を提出する必要があります。また、簡易課税の届出を行うと、最低2年間は簡易課税による納税を行わなくてはならないので、みなし仕入率の60%が自店舗にとって適切であるかどうかも含めて、事前に問題がないかしっかり確認するようにしましょう。

原則課税

課税売上にかかる消費税額 – 仕入れなどにかかる消費税額 =納付税額

で計算されます。受け取った消費税から、実際に支払った消費税を控除して納税額を算定する方法で、仕入控除税額の計算にかなり手間がかかる点がデメリットといえます。

飲食店がすべきインボイス制度開始前の準備とは?

飲食店は、店内飲食であれば標準税率の10%、テイクアウトやデリバリーであれば軽減税率の8%と、両方の税率を扱うことも多いでしょう。そのため、インボイス制度開始前にしっかりと準備しておくことが必要です。適格請求書発行事業者になることを前提に、飲食店に必要な事前準備について説明します。

1.適格請求書発行事業者の登録申請をする

もともと課税事業者である飲食店の場合は、「適格請求書発行事業者の登録申請書」を所轄の税務署に提出し、発行事業者として登録をする必要があります。申請書は国税庁ホームページからダウンロードが可能です。

免税事業者の場合は、まず課税事業者として税務署に登録しなくてはなりません。ただし、経過措置として、2023年10月1日から2029年9月30日までの課税期間中に、免税事業者が適格請求書発行事業者の登録申請をした場合、「消費税課税事業者選択届出書」を提出しなくても、登録をした日から課税事業者となります。

2.レシートの記載事項を適格簡易請求書に合わせる

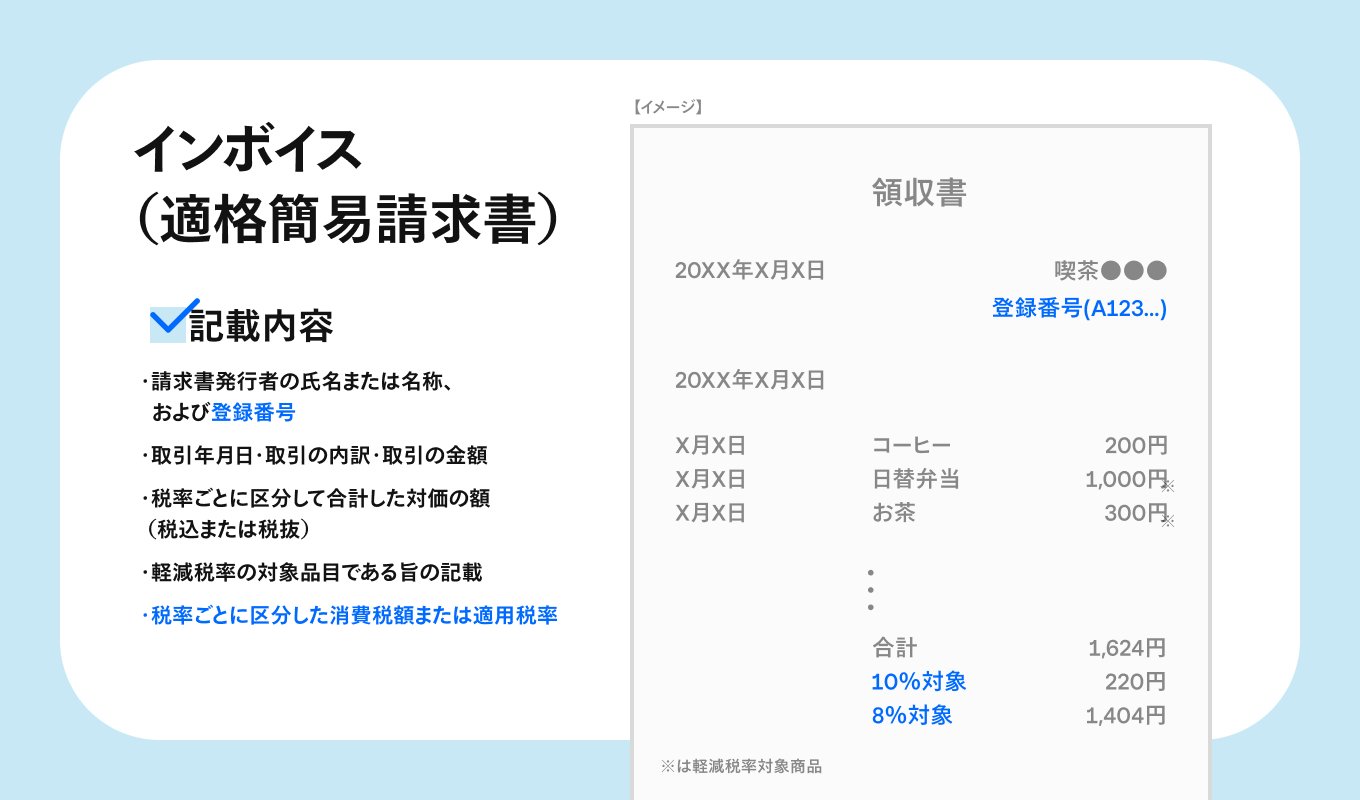

適格請求書発行事業者として登録をしたら、請求書やレシートの記載事項を変更する必要があります。小売業、飲食店業、タクシー業などの取引については、インボイス(適格請求書)に代えて、適格簡易請求書を交付することができます。適格簡易請求書の記載項目は、以下の5項目です。

- 請求書発行事業者の氏名または名称、および登録番号

- 取引年月日・取引の内訳・取引の金額

- 税率ごとに区分して合計した対価の額(税込または税抜)

- 軽減税率の対象品目である旨の記載

- 「税率ごとに区分した消費税額」または「適用税率」

3.インボイス制度に対応したシステムを導入する

「インボイス制度による飲食店への影響」の章でも述べたように、インボイス制度開始後は経理業務が煩雑化することが想定されます。そのため、インボイス対応の経理システムやPOSレジなどの導入を検討しましょう。すでに多数の会社からインボイス制度に対応したシステムがリリースされていて、中には無料体験できるものもあるようです。

4. クラウド請求サービスを利用する

クラウド請求書サービスを導入し、インボイスをデータでやり取りすることで、封書の作成や郵送の手間なども簡略化することができます。青色申告をしている個人事業主で免税事業者の場合、請求書の保存期間は5年間です。しかし、課税事業者かつ適格請求書発行事業者になった後は、7年間の保存義務が生じます。受け取ったインボイスだけでなく、交付したインボイスの写しの保存も求められます。保存にあたっては、インボイスをデータ化しておくことで保存のためのスペースが必要なくなるほか、紛失のリスクも低くなります。

飲食店のインボイス制度対応にはSquare!

「ただでさえ人手不足なのに、インボイス制度が始まったらさらに負担が増える……」と不安に感じている飲食店は少なくないでしょう。店舗運営の業務負担を軽減させるなら、Squareが便利です。

Square POSレジ

無料で使えるPOSレジアプリで、お手持ちのスマートフォンやタブレット端末にアプリをダウンロードして利用できます。対応の周辺機器を用意すれば、レシートやオーダーシートの印字、現金の管理なども可能です。Square POSレジではインボイス制度に対応したレシートと領収書の印刷、もしくはインボイス制度に対応した電子レシートの発行ができます。

Square POSレジで受け付けた売り上げは自動でデータ化されるので、レジ締めはもちろんのこと日々の売上管理が簡単になります。

キャッシュレス決済

Squareでは、手のひらサイズのコンパクトなSquare リーダー、iPadがスタイリッシュなレジになるSquare スタンド、1台でクレジットカードの暗証番号入力やレシートの印刷ができるオールインワンのSquare ターミナルの3タイプのキャッシュレス決済端末を提供しています。 Square POSレジとともに導入すれば、店舗でのクレジットカード、QRコード、電子マネーでの決済が可能になります。初期費用として端末費用はかかりますが、月額利用料などは必要なく、かかる費用は決済手数料のみです。キャッシュレス決済の利用者は年々増えており、現金に比べて会計時間が短縮できるというメリットもあります。業務の効率化も兼ねてキャッシュレス決済を導入してはいかがでしょうか。

Square 請求書

Squareの管理画面、またはアプリから数ステップでインボイス制度に対応したクラウド請求書の作成・送信が可能です。法人のお客さまから宴会の予約や仕出し弁当の注文を受け付けている飲食店であれば、予約や注文を受けた段階で請求書を発行して、お客さま宛にメールで送ることができます。詳しくはこちらをご確認ください。

Squareの管理画面から全ての請求内容がひと目で確認でき、「未払い」「支払済み」など支払状況ごとの請求書を一覧することもできます。そのほか、過去の請求書は管理画面内に蓄積されていくので、過去の請求内容を簡単に見返すこともできます。

また、Squareならマネーフォワード、freeeなどの会計ソフトウェアとの連携もできるので、帳簿の作成や管理も楽になります。Square 請求書は無料で利用することが可能(※)で、必要なのは決済手数料のみです。

※一部有料プランでしか利用できない機能があります。

インボイス制度の開始により、飲食店が受ける影響は少なくはありません。Squareなどの便利なサービスを上手に利用しながら、新しい制度の中でも売り上げアップを目指しましょう。

Square導入のご相談は営業チームに

Squareサービスの導入を検討中のお客さまに、営業チームが導入から利用開始までサポートします。イベントでの利用や、複数店舗での一括導入など、お気軽にご相談ください。

おすすめ記事

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2022年12月5日時点の情報を参照しています。2023年9月29日に記事の一部情報を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash